С 2010 года плательщиков налога на имущество станет меньше. Дело в том, что с октября будущего года организации, не имеющие на балансе основных средств, освобождаются от обязанности представлять «нулевые» декларации по налогу на имущество. Такие изменения внесены в пункт 1 статьи 373 Налогового кодекса РФ.

Что нас ждет в 2010-м?

Как известно, сегодня плательщиками налога на имущество являются все российские организации без исключения. Независимо от того, есть у них имущество или нет, по итогам каждого отчетного и налогового периода они обязаны подавать налоговую декларацию и расчеты по авансовым платежам. Организации, не имеющие на балансе основных средств, подают «нулевую» отчетность и «нулевые» авансовые расчеты.

В следующем году отчитываться по налогу на имущество придется только тем компаниям, которые имеют объекты налогообложения. Иными словами, у которых на счетах 01 и 03 числятся основные средства. Что касается компаний-иностранцев, «налогообязанными» признаются те, у кого в России есть постоянные представительства (с основными средствами на балансе) или недвижимость.

Внимание! Изменения вступают в силу с 1 января 2010 года. Следовательно, отчитываться по налогу на имущество за 2009 год нужно в обычном порядке.

Налог на имущество в 2009 году: пояснения Минфина

1. Объект принимается к учету в качестве основных средств независимо от ввода в эксплуатацию (письмо Минфина РФ от 9 июня 2009 г. 03-05-05-01/31).

Объект принимается к бухгалтерскому учету в качестве основного средства и включается в налоговую базу по налогу на имущество при условии, что он соответствует критериям, установленным п. 4 ПБУ 6/01.

Согласно п. 4 ПБУ 6/01 к основным средствам относится имущество, которое «предназначено для использования в производстве продукции, при выполнении работ или оказании услуг либо для управленческих нужд организации». Иными словами, на счете 01 можно учитывать объекты еще до того, как они введены в эксплуатацию. Это позволяет учитывать объекты, которые начали использовать не сразу после приобретения, а спустя некоторое время. Следовательно, если основное средство приобретено «про запас», то оно должно числиться на счете 01 даже тогда, когда еще находится на складе.

То же относится и к основным средствам, приобретенным для сдачи в аренду.

Таким образом, если объект основных средств пригоден для использования, его, независимо от ввода в эксплуатацию, необходимо отразить в составе основных средств и включить в налоговую базу по налогу на имущество.

Стоит отметить, что в более раннем документе (письме Минфина РФ от 11 апреля 2006 г. № 07-05-06/89) указано, что на счете 01 отражается стоимость объектов основных средств, принятых в эксплуатацию.

Начальная позиция Минфина РФ представляется нам более обоснованной. Очевидно, Минфин руководствовался тем, что сроком полезного использования является период, в котором объекты основных средств приносят доход (п. 4 ПБУ 6/01). А принцип соответствия доходов и расходов требует, чтобы амортизация учитывалась в составе расходов в течение срока полезного использования (п. 19 ПБУ 10/99).

Однако «затягивать» с вводом объекта в эксплуатацию довольно рискованно. При проверке налоговая инспекция может доначислить налог на имущество с того момента, когда объект основных средств был приведен в состояние, пригодное для использования.

2. По объектам недвижимости, расположенным на территории одного муниципального района, можно сдать единую налоговую декларацию (письмо Минфина РФ от 12 февраля 2009 г. 03-05-04-01/08).

Ограничиться единственной декларацией, по мнению Минфина, можно в трех случаях:

- если организация и/или обособленное подразделение и/или объект недвижимого имущества находятся в пределах территории субъекта РФ, в бюджет которого полностью зачисляются платежи по налогу. В этом случае налогоплательщик исчисляет общую сумму налога (авансовых платежей по налогу) по всему имуществу, которое находится на территории субъекта РФ. Соответственно, в налоговой декларации указывается код ОКАТО муниципального образования по месту нахождения налогового органа, в который представляется налоговая отчетность;

- если организация и/или обособленное подразделение и/или объект недвижимого имущества находятся в пределах территории муниципального образования, в бюджет которого зачисляются платежи по налогу. В этом случае налогоплательщик исчисляет общую сумму налога (авансовых платежей по налогу) по всему имуществу, которое находится на территории муниципального образования. В налоговой декларации указывается код ОКАТО данного муниципального образования;

- если организация и/или обособленное подразделение и/или объект недвижимого имущества находятся на территориях нескольких муниципальных образований, в бюджет которых зачисляются платежи по налогу, находящихся в ведении одного налогового органа. В этом случае налогоплательщик в одной налоговой декларации (расчете) по налогу на имущество организаций отдельно исчисляет суммы налога (авансовые платежи по налогу) по каждому муниципальному образованию и соответствующему ему коду ОКАТО.

Итак, как отчитываться по налогу на имущество, если объекты недвижимости расположены в разных районах города или области?

Предположим, у организации есть несколько объектов недвижимости, расположенных в различных городах области. Налог на имущество полностью перечисляется в областной бюджет. В этом случае организация вправе представить одну налоговую декларацию и уплачивать налог по своему местонахождению.

Решение о представлении декларации по недвижимому имуществу в налоговую по месту нахождения организации необходимо согласовать с областной налоговой инспекцией. Чтобы получить разрешение, нужно подать соответствующее заявление в Областное управление ФНС. Заполняя единую налоговую декларацию, налогоплательщик указывает код ОКАТО, соответствующий территории муниципального образования, подведомственной налоговому органу по месту представления налоговой декларации.

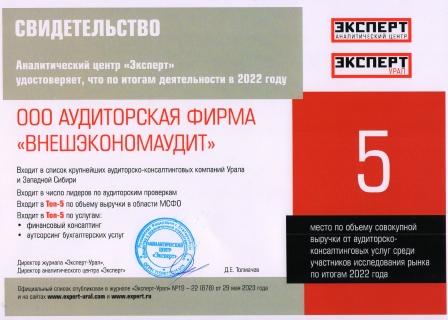

ведущий консультант

отдела бухгалтерского и налогового консалтинга

ГК «ВнешЭкономАудит»