|

Газета «Экономика и жизнь», вкладка «Бухгалтерское приложение», № 02 от 27 января 2012

www.eg-online.ru |

Автор: Яна Безденежных, старший консультант Департамента бухгалтерского, налогового и правового консалтинга группы компаний «ВнешЭкономАудит»

Развитие бизнеса всегда связано с использованием нововведений. В условиях современной конкуренции инновации играют ключевую роль в продвижении компаний. Одна из форм стимулирования и поддержки инновационной деятельности — особая налоговая политика государства. О льготах в данной области мы и поговорим.

1. Субъекты инновационной сферы

Развитие бизнеса всегда связано с использованием нововведений. В условиях современной конкуренции инновации играют ключевую роль в продвижении предприятий.

Инновационный сектор бизнеса объединяет различные сферы, включая научную, технологическую, организационную, финансовую и коммерческую деятельность. Его структуру можно представить на схеме:

Инновационными в настоящее время можно назвать инжиниринговые и проектные компании, резидентов особых экономических зон, участников проекта Сколково, организации сферы информационных технологий.

2. Налоговые преференции для инновационных предприятий

Одна из форм стимулирования и поддержки инновационной деятельности – особая налоговая политика государства. О льготах в данной области мы и поговорим в настоящей статье.

Льготы по налогу на прибыль

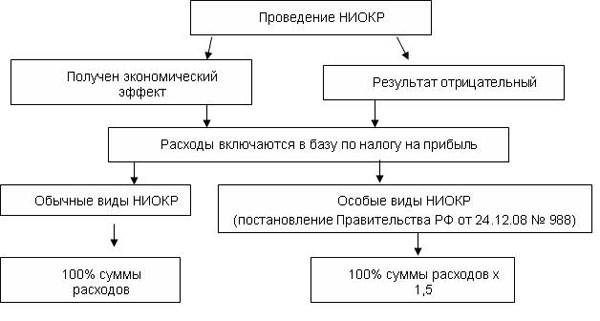

1. Расходы на НИОКР.

Инновациям свойственны высокая скорость смены идей, частое обновление ресурсов и оборудования. Поэтому исследования и нововведения – это всегда масштабные платежи, вложения, инвестиции, так называемые расходы на НИОКР.

Для инновационных компаний особенно актуально, что расходы на изобретательства и экспериментальные разработки, не зависимо от результата, в полной мере разрешается учитывать в качестве затрат, уменьшающих налогооблагаемую прибыль.

Как видно, есть особые виды НИОКР, затраты по которым разрешено не только включать в расчет налога на прибыль, но и увеличивать их при этом в 1,5 раза. Правомерность применения повышающего коэффициента по окончании налогового периода важно подтвердить. Для этого к декларации по налогу на прибыль прикладывается научный или технический отчет по каждому проекту. Его форма произвольна.

С 2012 года расходы на НИОКР признаются в налоговом учете единовременно. Главное, чтобы работы или их отдельные этапы были завершены, а значит, подписан акт сдачи-приемки.

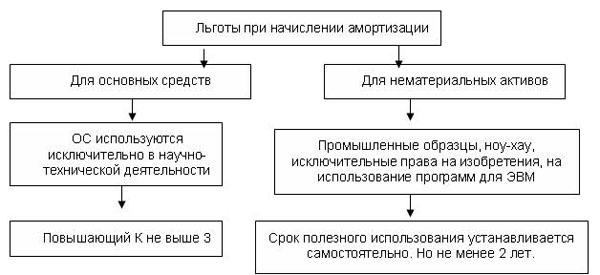

2. Амортизационная политика.

Одна из категорий стимулирующих мер касается начисления амортизации в налоговом учете.

В результате использования данных льгот, предприятие сможет перенести стоимость основного средства в расходы в 3 раза быстрее. А при амортизации ряда «инновационных» нематериальных активов не ориентироваться на срок действия договоров, что позволит даже НМА по 10 летним контрактам включить в расходы в течение 25 месяцев.

Инвестиционный налоговый кредит

Среди общих механизмов стимулирования инновационной деятельности можно выделить инвестиционный налоговый кредит (ИНК). Он представляет собой льготу в виде изменения срока уплаты налогов.

В этом случае, организация получает право в течение определенного периода времени перечислять свои налоговые платежи не в полном размере. Сумма отложенного таким образом налогового обязательства и есть сумма ИНК.

Инвестиционный налоговый кредит может быть предоставлен по налогу на прибыль организаций, а также по региональным и местным налогам. Срок возможной отсрочки - от одного года до пяти лет.

Правом обратиться за получением ИНК наделены компании инновационной сферы, если они:

- осуществляют НИОКР, а может, проводят техническое перевооружение собственного производства;

- занимаются внедренческой деятельностью;

- создают новые материалы и технологий или совершенствуют уже существующие;

- осуществляют инвестиции в создание объектов, которые имеют наивысший класс энергетической эффективности либо высокую энергетическую эффективность, в соответствии с перечнем, утвержденным Правительством РФ от 12.07.11 № 562.

Алгоритм использования ИНК выглядит так:

1. Компания заключает с контролирующими органами договор об инвестиционном налоговом кредите и определяет в нем индивидуальный порядок уменьшения налоговых платежей.

2. Затем, каждый отчетный период организация начисляет налог, но при этом перечисляет его в сокращенном размере, правда, не менее 50% причитающейся к уплате суммы.

3. Уменьшение производится по каждому платежу до тех пор, пока отложенная сумма налога не станет равной сумме кредита, предусмотренной договором.

4. После чего происходит постепенное погашение налоговых обязательств и выплата процентов за предоставленную рассрочку.

Размер возможного инвестиционного налогового кредита зависит от основания его получения:

| Основания получения ИНК | Размер ИНК | Норма НК РФ |

| Научно-исследовательские или опытно-конструкторские работы либо техническое перевооружение собственного производства | 100% стоимости приобретенного организацией оборудования, используемого исключительно для этих целей | пп.1 п.2 ст.67 НК РФ |

| Внедренческая или инновационная деятельность, в том числе создание новых или усовершенствование применяемые технологии, создание новых виды сырья или материалов | Определяется по соглашению между уполномоченным органом и организацией | пп.2 п.2 ст.67 НК РФ |

Для получения инвестиционного налогового кредита организация должна подать в уполномоченный орган заявление и заключить договор об ИНК, форма которого установлена приказом ФНС РФ от 29.11.05 № САЭ-3-19/622@.

Важно помнить, что для каждого из оснований получения льготы предусмотрен индивидуальный сопроводительный пакет документов (приказ ФНС РФ от 28.09.10 № ММВ-7-8/469@). Например, при ведении НИОКР или технического перевооружения потребуется:

- подтвердить право на получение инвестиционного кредита,

- подтвердить факт приобретения и стоимость оборудования, используемого исключительно для инновационных целей,

- предоставить бизнес-план инвестиционного проекта.

Нюансы налогообложения резидентов особых экономических зон

Одна из категорий налоговых льгот в инновационной сфере выделена по территориальному признаку. Подобные преференции реализуются путем создания особых экономических зон. В этом случае налогообложение компании зависит от ее места расположения.

Особая экономическая зона – это часть территории, на которой действует уникальный режим ведения предпринимательской деятельности, который выражается в особом правовом, административном, налоговом, таможенном регулировании.

Для компаний инновационной сферы, в целях разработки и внедрения продуктов научной деятельности, а также стимулирования инновационного процесса предназначены технико-внедренческие особые экономические зоны (ТВОЭЗ). В России они расположены в Зеленограде, Дубне, Санкт-Петербурге и Томске.

Для резидентов технико-внедренческих особых экономических зон можно выделить такие специальные налоговые льготы, как:

- налоговые каникулы;

- пониженная ставка налога на прибыль;

- пониженные ставки по транспортному налогу и страховым взносам;

- режим свободной таможенной зоны;

- гарантии от неблагоприятного изменения законодательства.

Налоговые каникулы

Рассмотрим некоторые из льгот более подробно. Так, налоговой преференцией, в настоящий момент свойственной исключительно предприятиям ТВОЭЗ, являются налоговые каникулы.

Суть льготы заключается в том, что резиденты с момента получения ими такого статуса сроком на пять лет получают частичное или полное освобождение от уплаты налога на имущество, земельного и транспортного налогов.

1) Налоговые каникулы по транспортному налогу

Это означает, что по приобретенным и зарегистрированным транспортным средствам компании освобождаются от уплаты налога.

Льготы по местным налогам устанавливаются законодательными органами каждого субъекта самостоятельно. Резиденты почти всех ТВОЭЗ имеют право на налоговые каникулы по транспортному налогу. Условия и сроки налоговых каникул варьируются в зависимости от субъекта РФ:

| ТВОЭЗ | Содержание льготы |

| Зеленоград | Налоговые каникулы сроком на 5 лет |

| Санкт-Петербург | Налоговые каникулы сроком на 5 лет, кроме водных и воздушных транспортных средств |

| Дубна | Налоговых каникул нет |

| Томск | Налоговые каникулы сроком на 10 лет |

Право на льготу подтверждается выпиской из реестра резидентов особой экономической зоны, выданной органом управления особой экономической зоной.

2) Налоговые каникулы по земельному налогу

Налоговые каникулы по земельному налогу возможны в том случае, если резидент ТВОЭЗ является юридическим лицом, зарегистрирован в установленном порядке, применяет общую систему налогообложения и включен в единый реестр резидентов.

При этом земельный участок должен располагаться на территории ОЭЗ, принадлежать резиденту на праве собственности или праве бессрочного пользования. А также использоваться компанией для реализации инвестиционного проекта.

Первоначальный срок льготы составляет пять лет с момента возникновения права собственности на каждый земельный участок (п.9 ст.395 НК РФ). Однако льгота может быть продлена законами субъекта РФ.

3) Налоговые каникулы по налогу на имущество

Выражаются в том, что в течение 10 лет с момента постановки на учет основного средства его стоимость не учитывается резидентом при расчете налоговой базы по налогу на имущество. Правда, лишь при выполнении ряда условий:

- основные средства созданы или приобретены в целях ведения деятельности в ОЭЗ,

- расположены на территории ОЭЗ;

- используются на этой территории в рамках соглашений о создании ОЭЗ;

- находятся на балансе резидента.

Причем, если имущество используется одновременно как для технико-внедренческой, так и иных видов деятельности, то оно также освобождается от налога (письмо Минфина РФ от 28.02.08 № 03-05-04-01/09).

Однако, если отдельные объекты имущества на балансе резидента используются полностью для ведения иных видов деятельности, то налог уплачивается в обычном порядке.

Льготы по налогу на прибыль

Одним из инструментов механизма льгот по налогу на прибыль является налоговая ставка. Доход резидентов от технико-внедренческой деятельности в ТВОЭЗ облагается по пониженной ставке налога на прибыль. Но лишь в части налога, подлежащего зачислению в бюджеты субъектов РФ. В настоящее время во всех существующих ТВОЭЗ применяется максимально низкая ставка налога на прибыль в размере 13,5%.

Налоговое администрирование

Еще одна льгота для резидентов ОЭЗ - гарантия от неблагоприятного изменения законодательства о налогах и сборах.

Это означает, что в течение срока действия соглашения о ведении технико-внедренческой деятельности компании не применяют ухудшающие их положение законодательные акты (ст.38 Федерального закона от 22.07.05 № 116-ФЗ «Об особых экономических зонах в РФ»).

Исключение в данном Законе сделано лишь в отношении налогообложения подакцизных товаров.

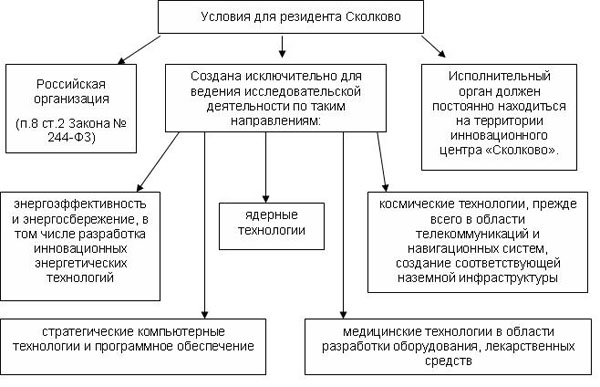

Особенности налогообложения резидентами Сколково

Сколково - это ультрасовременный научно-технологический комплекс по разработке и коммерциализации новых технологий, который создается недалеко от Москвы.

Инновационный центр не имеет статуса особой экономической зоны, однако соответствует всем признакам таковой. Можно сказать, что компании, получившие статус резидентов данного центра, практически освобождены от налогообложения. Однако, стать участником проекта не просто.

При одновременном наличии всех условий организация вправе получить статус участника проекта, который присваивается с момента включения организации в реестр участников и действует в течение 10 лет.

Остановимся более подробно на льготах по налогу на прибыль, НДС и налогу на имущество.

Льготы по налогу на прибыль

Пока годовой объем выручки не превысит 1 млрд. рублей, компании, работающие в Сколково, могут быть освобождены от обязанностей налогоплательщика налога на прибыль в части расчета и уплаты налога. Такая льгота позволяет резидентам:

- не исчислять и не уплачивать налог на прибыль (пп.1 п.1 ст.23, ст. ст. 286, 287 НК РФ);

- не вести налоговый учет в соответствии со ст. 313 НК РФ (пп.3 п. 1 ст. 23 НК РФ).

Важно помнить, что даже приняв решение использовать льготу, участники Сколково обязаны сдавать налоговые декларации по итогам отчетных и налогового периодов, поскольку предоставление отчетности не связано с исчислением и уплатой налога (письмо Минфина РФ от 19.12.11 № 03-03-06/1/832).

Обратите внимание, данное правило касается не только налога на прибыль, но и НДС, и налога на имущество.

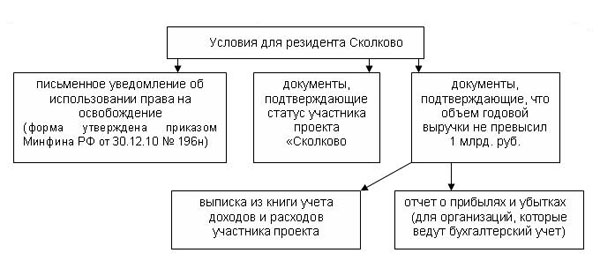

Освободиться от обязанностей налогоплательщика и заявить право на льготу возможно непосредственно после получения статуса участника проекта «Сколково» (п.1, абз.1 п.4 ст.246.1 НК РФ). Это означает, что став резидентом даже в середине расчетного периода, ждать нового квартала или года организации не придется.

При этом, следует учитывать, что само по себе наличие статуса не дает права на освобождение от обязанностей налогоплательщика. Для этого участник проекта «Сколково», который решил начать использовать льготу, не позднее 20-го числа следующего месяца должен направить в налоговый орган по месту своего учета ряд документов (письмо УФНС РФ по г. Москве от 14.04.11 № 16-15/036416).

Для последующего использования права на освобождение необходимо ежегодно не позднее 20 января представлять в налоговую инспекцию по месту учета уведомление о продлении с приложением указанных выше документов (п. 6 ст. 246.1 НК РФ).

Обратите внимание, если участник проекта «Сколково» не представит документы или подаст недостоверные сведения, налог, и, как следствие, пени, за прошедший налоговый период потребуется рассчитать и уплатить в бюджет (абз. 4 п. 6 ст. 246.1 НК РФ).

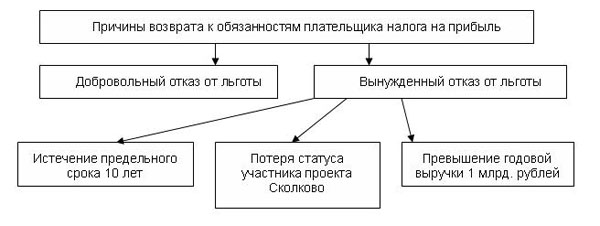

У резидента Сколково есть несколько путей вернуться к уплате налога на прибыль. Они представлены на схеме:

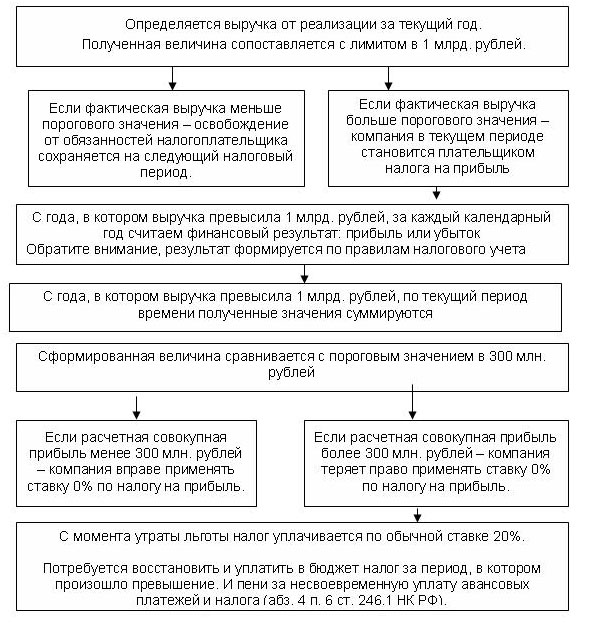

Обратите внимание, даже утратив или отказавшись от льготы, полученная прибыль компания все равно может облагать по ставке 0%.

Для этого необходимо, чтобы совокупный размер прибыли, заработанной участником проекта «Сколково», не превышал 300 млн. руб. Эта расчетная величина определяется нарастающим итогом, но не со старта ведения деятельности, а с начала налогового периода, в котором утрачена льгота. Совокупный финансовый результат определяется путем суммирования прибылей или убытков, рассчитанных ежегодно.

Алгоритм проверки права использования льготы выглядит следующим образом:

ПРИМЕР

Например, в 2011 году организация НИИ получила статус участника проекта «Сколково» и начала применять освобождение от обязанностей налогоплательщика. Предположим, что в 2013 она утратит право на освобождение. Поэтому за весь 2013 организация должна нарастающим итогом определить налоговую базу. Допустим, финансовым результатом окажется убыток в размере 50 млн.руб.

Также нарастающим итогом организация будет определять налоговую базу каждого следующего налогового периода. Предположим, что за 2014 г. прибыль составит 150 млн руб., а за 2015 г. - 210 млн руб.

Полученные значения организация должна суммировать. Совокупный размер прибыли за 2013 - 2015 гг. составит 310 млн. руб. (-50 млн руб. + 150 млн руб. + 210 млн руб.).

Эта величина превышает пороговое значение 300 млн. рублей, поэтому по итогам 2015 организация НИИ должна уплатить налог на прибыль по общей ставке, а также пени за несвоевременную уплату авансовых платежей в течение 2015.

Не позднее 28 марта 2016 года организация НИИ должна перечислить в бюджет налог на прибыль. Поскольку в течение 2015 года авансовые платежи она не уплачивала, в этот же срок также необходимо перечислить соответствующие пени.

Участники проекта Сколково, которые перешли на применение нулевой ставки по налогу на прибыль, должны ежегодно вместе с налоговой декларацией по налогу на прибыль представлять сведения о ее совокупном размере (п.6 ст.289 НК РФ).

Действующий в настоящий момент отчет называется «Расчет совокупного размера прибыли (убытка) участника проекта по осуществлению исследований, разработок и коммерциализации их результатов в соответствии с Федеральным законом «Об инновационном центре «Сколково». Его форма утверждена приказом Минфина РФ от 30.12.10 №196н.

Льготы по НДС

Механизм получения и использования льготы по НДС аналогичен освобождению от обязанностей плательщика по налогу на прибыль. Главное иметь документально подтвержденный статус резидента Сколково и заявить в инспекцию о желании освободиться от уплаты НДС.

Форма уведомления об использовании права на освобождение (о продлении срока действия права на освобождение) утверждается Министерством финансов РФ. В настоящий момент действует документ, введенный приказом Минфина РФ от 30.12.10 № 196н.

Не забудьте, что уведомление важно предоставить по каждому из налогов - налогу на прибыль и НДС – отдельно.

| Сравнение льготы по НДС и льготы по налогу на прибыль | |

| Налог на прибыль | НДС |

| Объем годовой выручки превысил 1 млрд. рублей | |

| Льгота теряется. Возможна нулевая ставка | Льгота не теряется. |

| Совокупная прибыль превысила 300 млн. рублей | |

| Право применения ставки 0% утрачивается | Льгота теряется. Нулевая ставка не предусмотрена. |

Обратите внимание, реализация участниками Сколково права на освобождение от исполнения обязанностей налогоплательщиков по НДС и налогу на прибыль организаций, не влечет автоматический переход компаний на применение упрощенной системы налогообложения (письмо Минфина РФ от 01.11.11 № 03-11-06/2/150).

Льготы по налогу на имущество

Помимо НДС и налога на прибыль, организации Сколково автоматически освобождены от уплаты налога на имущество (пп.20 ст.381 НК РФ). Причем сообщать об этом в контролирующие органы не потребуется.

Льгота теряется либо после утраты статуса резидента, либо с начала года, в котором совокупный размер прибыли за весь период существования составит 300 млн. рублей.

Льгота позволяет компаниям, не ведущим бухгалтерский учет, при заполнении налоговой декларации или авансового расчета по налогу на имущество, не указывать остаточную стоимость основных средств, в отношении которых предоставляется налоговая льгота (письмо Минфина РФ от 19.10.11 № 03-05-04-01/35).

Обратите внимание, от использования всех льгот можно отказаться, но повторно они не предоставляются.

3. Льготы для инновационных компаний, связанные с уплатой страховых взносов в государственные внебюджетные фонды

Важным инструментом поддержки инновационных компаний является пониженный размер страхового тарифа для отдельных субъектов. В частности, в настоящее время льготы предусмотрены для таких организаций и индивидуальных предпринимателей:

| Категория компании инновационной сферы | Размер совокупного тарифа |

| Резиденты технико-внедренческой особой экономической зоны (ТВОЭЗ), которые производят выплаты физическим лицам, работающим на данной территории | 14% |

| Деятельность в области информационных технологий | 14% |

| Резиденты «Сколково» | 14% |

| Инжиниринговые компании | 30% |

| Организации, применяющие упрощенный режим налогообложения | 20% |

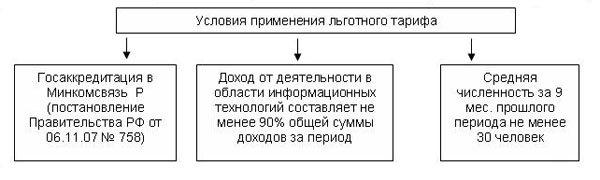

Особенности применения страховых тарифов организациями, работающими в сфере информационных технологий

Прежде всего, разберемся, на кого распространяется действие данной нормы: IT-компании - это организации, которые:

- разрабатывают и реализуют программы для ЭВМ или базы данных;

- оказывают услуги и работы по разработке, адаптации, модификации программ для ЭВМ и баз данных,

- занимаются установкой, тестированием и сопровождением программ для ЭВМ и баз данных.

Однако, даже будучи IT-компанией, использовать пониженный тариф организации вправе лишь при выполнении ряда условий.

Обратите внимание, для вновь созданных организаций в расчет принимается среднесписочная численность работников за текущий отчетный период.

Разница заключается в том, что среднесписочная численность сотрудников не включает лиц, работающих по гражданско-правовым договорам, а также внешних совместителей. А вот средняя численность работников включает среднесписочную численность плюс среднюю численность внешних совместителей, а также работников, выполнявших работы по договорам гражданско-правового характера.

Если IT-компанию лишат госаккредитации или она превысит лимиты по численности работников или доли доходов, тогда она утратит и право на льготу. Причем с начала периода, в котором аннулирована государственная аккредитация или выявлено несоответствие любому из критериев.

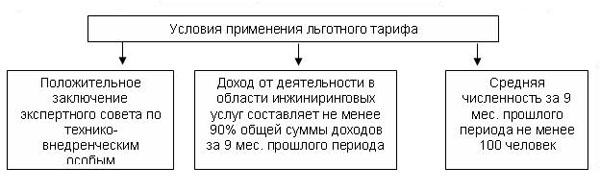

Особенности страховых тарифов для инжиниринговых компаний

Далеко не все инжиниринговые или проектные компании вправе применять пониженный тариф. Использовать льготу по данному основанию сможет организация, которая оказывает:

- инженерно-консультационные услуги по подготовке процесса производства и реализации;

- инженерно-консультационные услуги по подготовке строительства и эксплуатации промышленных, инфраструктурных, сельскохозяйственных и других объектов;

- предпроектные и проектные услуги, например, подготовку технико-экономических обоснований, проектно-конструкторские разработки и другие подобные услуги.

Для данной категории льгота по размеру тарифа страховых взносов действует лишь в период 2012-2013 годы и призвана повысить конкурентные преимущества российских проектных организаций. Общая величина тарифа составляет 30% и разделяется по фондам следующим образом:

| ПФ РФ | ФСС РФ | ФФОМС |

| 22% | 2,9% | 5,1% |

Самой компании уведомлять о наличии заключения контролирующие органы не требуется. За нее это сделает специальный орган исполнительной власти. Срок на выполнение данной обязанности ему отведен в течение одного месяца, следующего за отчетным.

Особенности величины страхового тарифа для резидентов Сколково

Резидентам Сколково послабления предоставлены не только в расчете налогов, но и в уплате страховых взносов. Это связанно с необходимостью привлечения инновационными предприятиями высокооплачиваемых квалифицированных специалистов.

Тариф для компаний в Сколково снижен максимально и составляет 14% в ПФ РФ. Для возможности его применения важно выполнять два условия.

Прежде всего, иметь действующий статус участника проекта «Сколково». При этом, сниженный тариф можно применять с 1-го числа месяца после его присвоения. Это означает, что став резидентом даже в середине расчетного периода, ждать нового квартала или года организации не придется.

Второй параметр использования льготы - соблюдение лимита по выручке в сумме 1 млрд. и прибыли в размере 300 млн.рублей.

Для проверки соответствия этому критерию сначала определяется год, в котором объем выручки превышает 1 миллиард рублей. Затем, с начала этого периода из года в год нарастающим итогом подсчитывается налоговая прибыль, и как только ее размер достигнет 300 млн. рублей, резидент со следующего месяца теряет право на льготу.

Особенности страховых тарифов для организаций, применяющих УСН

Особые привилегии предоставлены тем компаниям инновационной сферы, которые сосредоточены в малом бизнесе и применяют упрощенную систему налогообложения.

Для ряда таких компаний со специальными видами деятельности предусмотрены пониженные тарифы страховых взносов. Например, если организация ведет НИОКР, работает в сфере строительства или производства, использует в деятельности вычислительную технику и информационные технологии, она имеет право на льготу. Основное условие ее применения – зарабатывать по инновационному виду деятельности не менее 70% от всех доходов.

Общая величина тарифа в 2012 году составляет 20% и полностью уплачивается в Пенсионный фонд РФ.

4. Особенности бухгалтерского учета

Что касается бухгалтерского учета, здесь предприятия инновационной сферы не имеют преимуществ. Обязанность вести учет возложена на всех юридических лиц, за исключением организаций, перешедших на упрощенную систему налогообложения (гл.26.2 НК РФ).

В текущем году особые условия имеют лишь участники Сколково. Им предоставлено право выбора: вести бухучет либо в полном объеме, либо в порядке, установленном для налогоплательщиков, применяющих УСН. Правда, остановившись на любом из вариантов, резиденты не должны забывать про бухгалтерский учет основных средств.

Несмотря на то, что учет резидент Сколково ведет по правилам упрощенки, декларацию по УСН ему предоставлять не требуется (письмо Минфина РФ от 26.10.11 № 03-11-20/2).

Реализовать право выбора возможно, пока годовой объем выручки от реализации не достигнет 1 миллиарда рублей (п.4 ст.4 Закона № 129-ФЗ). После превышения лимита возможность вести лишь налоговый учет резидент Сколково теряет.

Обратите внимание, с 2013 года и упрощенцы, и участники проекта Сколково, в соответствии с новым законом «О бухгалтерском учете» (от 06.12.11 № 402-ФЗ), лишены своей льготы – обязанность ведения учета возлагается на всех субъектов предпринимательства. Правда с оговоркой, что вести учет и формировать финансовую отчетность бывшим льготникам разрешается по правилам, установленным для субъектов малого предпринимательства.

Это означает, что в бухгалтерскую отчетность в обязательном порядке будут включены две формы: бухгалтерский баланс и отчет о прибылях и убытках. При этом, данные в отчетах могут отражаться только по группам статей, то есть без детализации показателей по статьям.

Вывод.

Таким образом, анализ действующего законодательства показал, что предприятия сферы инноваций находятся на особом счету у государства. И законодательство о налогах и сборах уже сегодня содержит большое количество инструментов, направленных на поддержку инноваций и поддержку активности предприятий в данной области. Роль налоговых льгот заключается в поддержании спроса на инновационную продукцию и привлечение инвестиций в новые технологии.