Знакома ли вам такая ситуация: плательщик ЕНВД приостанавливает деятельность и, соответственно, прекращает получать доход. Означает ли это, что и налог он может не платить?

Нет деятельности или нет дохода?

Обратите внимание, «нет деятельности» и «нет дохода» вовсе не одно и то же. Не путайте «приостановление деятельности» с ситуацией, когда деятельность ведется, но дохода не приносит.

Например, рекламное агентство размещает баннеры заказчиков на придорожных щитах. В течение месяца все щиты пустовали — заказов у агентства не было. Согласитесь, такую ситуацию нельзя признать приостановлением деятельности. Это, скорее, неэффективная деятельность. Следовательно, ЕНВД агентству платить придется — в полном размере, с площади всех рекламных мест, — поскольку от действительного размера доходов сумма вмененного налога не зависит.

Итак, что же происходит у вас? Приостановление? Мы подскажем, как действовать дальше.

Нужна ли декларация?

Как платить налог и нужно ли подавать «нулевую» декларацию по ЕНВД в случае приостановки предпринимательской деятельности? Этот вопрос долгое время остается спорным. До недавних пор на этот счет было два мнения. В 2009 году появилось третье. Рассмотрим каждое из них поподробнее.

-

«Нулевая» декларация по ЕНВД нужна.

Если налогоплательщик временно приостановил «вмененную» деятельность, то платить налог он не обязан. Но представить налоговую декларацию (с прочерками в соответствующих строках) ему необходимо. Данная позиция содержится в письмах ФНС России от 6 февраля 2007 г. № 03-11-04/3/37, от 24 апреля 2007 г. № 03-11-04/3/126. Подавать «нулевые» декларации до снятия с учета рекомендовал и Минфин в письме от 20 ноября 2008 г. № 03-02-08/24. - За те периоды, когда деятельность была приостановлена, «вмененщик» не должен уплачивать ЕНВД и представлять декларацию в налоговую. Подавать налоговые декларации обязаны только налогоплательщики (пп.4 п.1 ст.23 НК). Плательщиками ЕНВД признаются те организации и индивидуальные предприниматели, которые ведут предпринимательскую деятельность, облагаемую единым налогом на вмененный доход (п.1 ст.346.28 НК РФ). Следовательно, нельзя признать плательщиком ЕНВД лицо, если в налоговом периоде оно не осуществляло такую деятельность. Соответственно, ему не следует ни платить налог, ни сдавать «вмененные» декларации. Почему? При отсутствии обстоятельств, предусматривающих уплату налога или сбора, налогоплательщик не обязан уплачивать соответствующий налог или сбор (пп.5 п.3 ст.44 НК РФ). Тот же подход лежит в основе ряда судебных решений. Несмотря на то что они приняты до 1 января 2009 года, их выводы уместны и после этой даты. Так, ФАС Центрального округа в постановлении от 5 марта 2008 г. № А48-2581/07–13 указал, что обязанность исчислять и платить ЕНВД в бюджет возникает только в случае фактического ведения предпринимательской деятельности, направленной на получение дохода. Аналогичные выводы содержатся в постановлениях ФАС Северо-Западного округа от 15 октября 2008 г. № А42-1474/2008 и от 26 апреля 2006 г. № А05-17846/05–10.

- Специалисты Минфина настаивают на том, что в период приостановления деятельности плательщики ЕНВД обязаны продолжать платить вмененный налог. Свою точку зрения они объясняют главной особенностью «вмененки» — полнейшей независимостью размера налога от суммы дохода. Кроме того, отмечают в Минфине, с 2009 года Налоговый кодекс не оставляет возможности корректировать сумму ЕНВД на коэффициент Кфп, который ранее позволял учитывать фактическое время ведения деятельности. Иными словами, нулевого вмененного налога и «нулевой» декларации быть не может (письма Минфина от 22 сентября 2009 г. № 03-11-11/188, от 14 сентября 2009 г. № 03-11-06/3/233, от 28 мая 2009 г. № 03-11-09/188).

Таким образом, с подачи Минфина понятие «приостановление деятельности» для ЕНВД прекратило свое существование. Теперь приостановить деятельность, подпадающую под обложение единым вмененным налогом, нельзя. Ее можно только осуществлять или не осуществлять.

Следовательно, если деятельность не осуществляется, то, чтобы не платить лишний налог с несуществующих доходов, нужно сразу сниматься с учета как плательщик ЕНВД. Поступать таким образом советуют и специалисты Минфина. Иначе платить ЕНВД придется вне зависимости от реального размера дохода.

Как рассчитать ЕНВД?

Как определить размер налога, если нет ни «вмененной» деятельности, ни физического показателя, который является основой для расчета ЕНВД? Задачка не из легких.

Например, ИП Иванов занимался розничной торговлей в арендованном павильоне. С 1 октября 2009 года предприниматель прекратил торговать и расторг договор аренды. При этом заявление о снятии с учета как плательщик ЕНВД он не подавал. Если следовать позиции Минфина, то ИП Иванов обязан продолжать платить вмененный налог. Как же его посчитать? Об этом специалисты Минфина умалчивают.

Более логична точка зрения налоговиков, изложенная в письме от 27 августа 2009 г. № ШС-22-3/669. Они допускают возможность предъявлять «нулевые» декларации в том случае, если физический показатель отсутствует.

Бесспорно лишь одно. Обязанность по уплате налога и представления деклараций прекращается с момента подачи в налоговую инспекцию заявления о снятии с учета в качестве плательщика ЕНВД в связи с прекращением предпринимательской деятельности. Подача такого заявления предусмотрена п.3 ст. 346.28 НК РФ.

Резюмируем. Чтобы не платить «вмененный» налог с несуществующих доходов, организации или ИП нужно сняться с учета как плательщику ЕНВД даже при непродолжительном приостановлении «вмененной» деятельности. Для этого достаточно отправить в налоговую по почте заявление по форме ЕНВД-3 (для организаций) или ЕНВД-4 (для ИП)*.

При возобновлении «вмененной» деятельности вам вновь придется встать на учет, подав заявление по форме ЕНВД-1 (для организаций) или ЕНВД-2 (для ИП).

На ЕНВД переводятся лишь отдельные операции, а не предпринимательская деятельность в целом. Это и отличает «вмененку» от других систем налогообложения. Если налогоплательщик отказался от деятельности, облагаемой ЕНВД, это значит, что он автоматически становится плательщиком налогов в рамках общего (упрощенного) режима. И следовательно, должен представлять налоговую отчетность по всем налогам (НДС, налог на прибыль или единый налог по УСН), независимо от того, ведется предпринимательская деятельность или нет.

* Формы утверждены совместным приказом Минфина РФ и ФНС РФ от 14 января 2009 г.

ММ-7-6/5@.

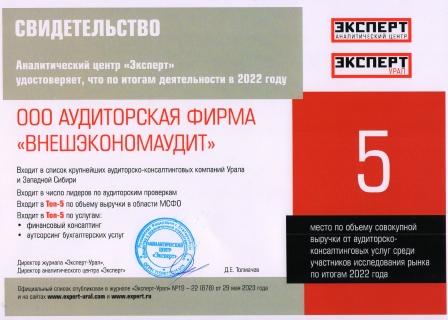

заместитель руководителя

отдела бухгалтерского и налогового консалтинга

ГК «ВнешЭкономАудит»